SPARENTE BLOG

Ein neuer Blick auf unser Rentenportfolio

Ein aktualisierter Ausblick wie unser Rentenportfolio aussehen sollte 17. September 2024

Bitte beachten Sie auch weiterhin unbedingt den folgenden Haftungsausschluss! Unbedingt!

Jegliche Tipps und Anregungen des Autors sind als genau das zu verstehen was sie sind: Tipps und Anregungen.

Sie dienen ausschliesslich zu Schulungszwecken.

Der Autor übernimmt keinerlei Gewährleistung und jegliche Haftung ist ausgeschlossen!

Investieren ist mit erheblichen, unkontrollierbaren und unvorhersehbaren Risiken verbunden und

kann zum vollständigen und nichtreversiblen Verlust des eingesetzten Kapitals führen.

Unser Rentenportfolio: Die aktualisierte Anlagestrategie für unseren Ruhestand

Langjährige Leser:Innen meiner bescheidenen Zeilen werden sich nun fragen, warum es unser Rentenportfolio bereits in der dritten Ausprägung gibt. So es doch, falls man meinem Zeilen Glauben schenken kann, keine oder kaum Anpassungen an diesem geben soll.

Unsere Renten-Anlagestrategie in der Version 3.0

Alle in diesem Blog gemachten Aussagen beziehen sich auf den Stand des dritten Quartals 2024. Ich hoffe, Ihnen auch weiterhin einen regelmässigen Update geben zu können.

Bevor sich der Autor hier mit fadenscheinigen Begründungen erklären will, ein paar Zeilen zur Rekapitulation und zum Einstieg, für was ein Rentenportfolio beim Kapitalbezug überhaupt notwendig ist.

Schritt 1: Was brauche ich im 3. Lebensabschnitt ?

Noch immer treffe ich Kolleg:Innen, die diese Frage kurz vor der Pension nicht beantworten können.

Sie haben keinen belastbaren Überblick, was sie dereinst brauchen =/= ausgeben werden.

Was in Zukunft gebraucht wird, basiert auf folgenden Grundsatzfragen und erklärenden Stichworten:

- Was habe ich bis dato gebraucht ? Siehe Bankauszüge, Kreditkartenkonto, etc.

- Was kommt als Renter:in dazu, oder fällt weg ? Rüstige Reiserentner, neue Hobbies, weniger Steuerabzüge, etc.

- Wie lange werde ich leben ? Gibt es in meiner Familie eine Anhäufung von Krankheiten, wie ist das generelle Befinden, etc.

Schritt 2: Will ich mein Geld überhaupt selbst verwalten ? Falls nein, dann ist der Blog für Sie hiermit zu grossen Teilen zu Ende.

Schritt 3: Ich will mein Geld selbst verwalten. Wie bestimme ich nun mein Risikoprofil ?

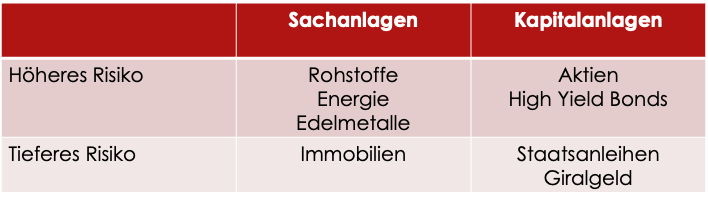

Das Risikoprofil ist absolut individuell. Was für eine Person passt, ist für eine andere Person undenkbar.

Das Risikoprofil wägt ab, bis zu welchem Grad das Kapital, das für einen gedeihlichen Lebensabend reichen soll, ins Risiko gehen soll. Und somit, glaubt man an einen rationalen Markt, eine höhere Rendite eintragen soll.

Je nach Risikobereitschaft, wird mehr oder weniger Kapital in ein höheres Risiko geschichtet.

Eine Risikobetrachtung kann so aussehen

Banken, Versicherungen und Anlageberater können Ihnen helfen, ein für Sie passendes Risikoprofil zu finden.

Diese Analyse kostet ungefähr 3000 CHF, aber die Ausgaben können sich durchaus lohnen.

Spätestens dann, wenn das Resultat ein gutes Gefühl von Sicherheit vermittelt. Schliesslich ist es nicht das Ziel, für den Rest des Lebens in Angst zu leben.

In einem vorhergehenden Blog habe ich Ihnen bereits unser Portfolio für die Rente vorgestellt.

Seitdem sind fast drei Jahre vergangen. Während dieser Zeit konnte der Autor mit seinem Testportfolio weitergehende Erkenntnisse gewinnen. Und das Versuchsportfolio zeigt nun belastbare Resultate.

Unsere Renten-Anlagestrategie in der Version 3.0

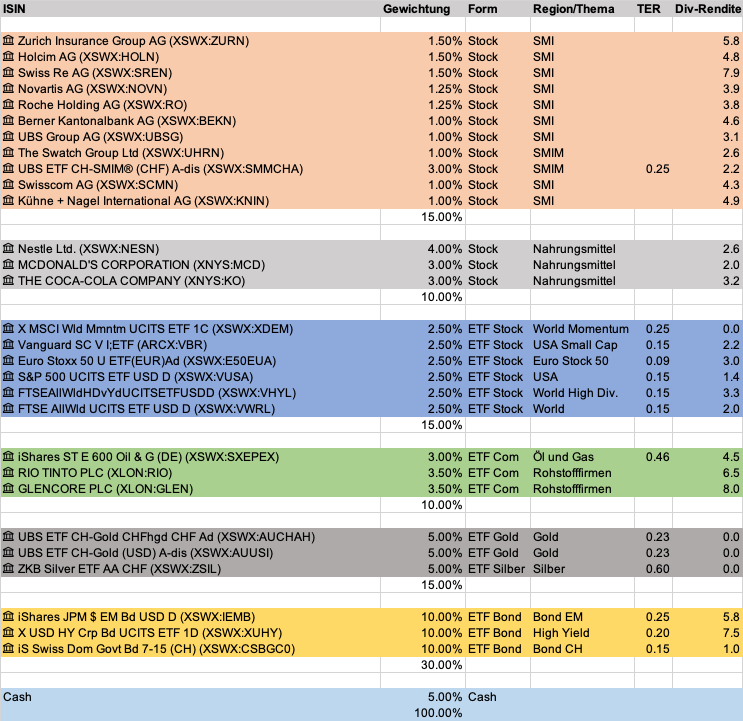

An der Ausgangslage gegenüber dem Zielportfolio 2.0 hat sich nichts wirklich Grundsätzliches geändert. Es sind Feinheiten, oder Akzente, die zwar auf den ersten Blick deutlich anders aussehen, aber doch dieselbe Struktur aufweisen.

Unser Orientierungspunkte bleiben dieselben, wie beim Portfolio Version 2.0

Unser Zielportfolio orientiert sich weiterhin deutlich an dem vom Fairvalue-Magazin www.fairvalue-magazin.de beschriebenen Portfolio 7

Das Fairvalue-Magazin Portfolio 7 besteht zu gleichen Teilen aus:

- Aktien der 1. Welt

- Aktien der Emerging Markets

- Bonds der Emerging Markets

- Aktien der Nahrungsmittelindustrie

- High Yield Bonds

- Gold

- Immobilienaktien

Ich möchte hier den Machern vom Fairvalue-Magazin auch weiterhin ein ausdrückliches Lob aussprechen für ihre ausgezeichnete Arbeit, die ich sehr schätze. Vielen herzlichen Dank !

Was hat sich am Zielportfolio geändert?

Die wichtigste Änderung steckt in der Neugewichtung von 30/70 statt 25/75. Der Risikoteil wurde also, rein oberflächlich gesehen, um 5 Prozent reduziert. Sehen wir uns das Portfolio aber genauer an, so erkennen wir, dass es sich in Wirklichkeit nun um ein 20/80 Portfolio handelt. Das Risiko wurde also zusätzlich erhöht.

Da der Autor und die Madame über ausreichend Betongold verfügen, dieses einen hübschen Ertrag erzielt und der Wert dessen kontinuierlich steigt, müssen wir aufpassen, nicht zu konservativ zu investieren. Aus diesem Grund wurde das Risiko um besagte 5 Prozent erhöht.

Im höheren Risiko der Aktien haben wir 5 Prozent Gewichtung aus dem Schweizer Markt abgezogen und in internationale ETF verschoben.

In diesem gehen seinerseits 5 Prozent dediziert in den amerikanischen Markt. Die restlichen globalen Titel sind selbstredend auch USA übergewichtet.

Um Europa etwas zu kräftigen, gibt es neu einen Euro-notifizierten ETF im Euro Stock 50.

Bei den Lebensmittelaktien gibt es einen zusätzlichen Player. NESN haben wir etwas zurückgenommen (noch vor dem Einbruch der Aktie, trotzdem betr&auumlgt der Verlust fast 25 Prozent) und neu MCD dazu genommen. MCD ist global tätig und in der Maslov Pyramide etwa an derselben Position wie NESN. Ist jedoch in Dollar notifiziert und wir nutzen hier diesen Umstand gleich mit, um die Dollar-Position noch etwas zu kräftigen.

Bei den Commodities haben wir die Gewichtung um 5 Prozent reduziert und mit GLEN und RIO zwei globale Player an der SETS im britischen Pfund mit reingenommen. Beide Titel erfüllen keinerlei ESG Anforderungen. Aber die Titel zahlen eine gute Dividende.

Die freigewordenen 5 Prozent Gewichtung aus den Commodities stecken nun in den Bonds. Hier kommt mit XUHY ein globaler High Yield Bond mit rein. Ursprünglich in Dollar notifiziert wurde er kürzlich auf CHF geändert. XUHY ist zwar ein Bond-ETF aber im hohen Risiko angesiedelt. Der Bond-Anteil im tiefen Risiko wurde also bewusst reduziert. Insbesondere auch, weil die Eidgenossen weiterhin und wohl auf lange Zeit hinaus kaum Rendite erzielen.

Unser Zielportfolio sieht also nun folgendermassen aus:

Was sollte dieses Rentenportfolio abwerfen können ?

Hier die simulierten Zahlen zum Portfolio, beim Einsatz von 1 Mio. CHF:

- Jährlicher Dividendenertrag: 32 kCHF

- Simulierter SWR: 4.7 Prozent auf 30 Jahre

- Simulierter PWR: 2.8 Prozent

Ein Portfolio wie oben, mit 1 Mio. CHF Kapitaleinlage, sollte also in der Lage sein, etwa 70 kCHF pro Jahr abzuwerfen, ohne jemals unterzugehen. Der PWR ist, in Vergleich zum vorhergehenden Portfolio zwar geringer, aber der Ertrag sollte dennoch steigen.

Dies entspricht den Hoffnungen und Erwartungen an unser Rentenportfolio. Selbstredend kann niemand die Zukunft voraussagen. Dennoch dürfen wir uns einer Zuversicht hingeben, dass uns das Portfolio durch den 3. Lebensabschnitt tragen wird.

Wie sieht die reale Performance des Zielportfolios aus ?

Das Portfolio hat über die letzten 3 Jahre ca. 15 Prozent Ertrag erzielt bei einem maximalen Drawdown von 16 Prozent und liegt damit in unserer Zielbreite.

Der Ertrag unseres Zielportfolios sieht folgendermassen aus:

Auf Fragen und Anregungen sind wir sehr gespannt.